Points clés

1. Les états financiers sont la base de l'analyse

Les informations contenues dans cet ouvrage ont été obtenues par Tata McGraw Hill, à partir de sources jugées fiables.

Des états comme point de départ. Les états financiers, y compris le bilan et le compte de résultat, constituent le point de départ pour évaluer la santé financière d'une entreprise. Ces états offrent un aperçu structuré des actifs, des passifs, des capitaux propres, des revenus et des dépenses d'une entreprise, fournissant un instantané de sa position financière et de sa performance sur une période donnée.

Discrétion comptable. Il est crucial de reconnaître que les pratiques comptables peuvent varier, et que les gestionnaires financiers disposent d'une certaine discrétion quant à la manière dont ils rapportent les bénéfices et les valeurs comptables. Cela peut affecter la comparabilité des états financiers entre différentes entreprises ou pays. Par exemple, le traitement des actifs incorporels, les méthodes d'amortissement et la comptabilité fiscale peuvent avoir un impact significatif sur les chiffres rapportés.

Normes mondiales. Bien que des efforts soient en cours pour harmoniser les normes comptables à l'échelle mondiale, des différences significatives persistent entre les pays. Ces différences peuvent découler de variations dans les cadres juridiques, les normes culturelles et l'importance relative des différentes parties prenantes. Comprendre ces nuances est essentiel pour une analyse financière précise et une prise de décision éclairée.

2. Les ratios financiers révèlent des informations clés sur la performance

Les données, informations et connaissances d'entreprise constituent l'un des actifs les plus importants possédés par les entreprises aujourd'hui.

Concentration des données. Les ratios financiers condensent de grandes quantités de données financières en une forme gérable, permettant une évaluation rapide des forces et des faiblesses d'une entreprise. Ces ratios fournissent des aperçus sur divers aspects de la performance d'une entreprise, y compris son levier, sa liquidité, son efficacité, sa rentabilité et sa valorisation sur le marché.

Catégories de ratios. Les principaux ratios financiers peuvent être classés en :

- Ratios de levier (par exemple, ratio d'endettement, ratio d'endettement-capitaux propres, intérêts couverts)

- Ratios de liquidité (par exemple, ratio courant, ratio rapide, ratio de liquidité)

- Ratios d'efficacité (par exemple, ratio ventes/actifs, rotation des stocks, délai moyen de recouvrement)

- Ratios de rentabilité (par exemple, marge bénéficiaire nette, retour sur actifs, retour sur capitaux propres)

- Ratios de valeur marchande (par exemple, ratio cours/bénéfice, rendement des dividendes, ratio valeur de marché/valeur comptable)

Analyse comparative. Les ratios financiers sont les plus utiles lorsqu'ils sont comparés à un point de référence, tel que la performance historique de l'entreprise ou les ratios d'autres entreprises du même secteur. Cela permet d'identifier des tendances, des anomalies et des domaines potentiels d'inquiétude ou d'amélioration.

3. Les modèles de planification financière projettent la performance future

La technologie de l'information touche presque tous les aspects d'une organisation commerciale.

Outil de prévision. Les modèles de planification financière sont utilisés pour projeter la performance financière future d'une entreprise en fonction de diverses hypothèses concernant sa croissance, ses investissements et ses décisions de financement. Ces modèles impliquent généralement la création de bilans pro forma, de comptes de résultat et d'états des sources et des utilisations des fonds.

Planification par scénarios. Les modèles de planification financière permettent aux gestionnaires d'explorer les conséquences de différents scénarios et d'évaluer la sensibilité de leurs plans aux changements dans les hypothèses clés. Cela les aide à identifier les risques et les opportunités potentiels et à élaborer des plans de contingence. Par exemple, une entreprise pourrait modéliser l'impact d'une récession, d'un changement de taux d'intérêt ou de l'entrée d'un nouveau concurrent sur le marché.

Limitations des modèles. Bien que les modèles de planification financière puissent être des outils précieux, il est important de reconnaître leurs limites. Ces modèles ne sont aussi bons que les hypothèses sur lesquelles ils reposent, et ils échouent souvent à capturer la complexité totale du monde réel. De plus, ils ne pointent pas vers des décisions optimales.

4. Les objectifs de croissance déterminent les besoins de financement

Comprendre les tendances technologiques donne aux gestionnaires un avantage sur ceux qui se contentent de réagir au changement.

Croissance et financement. Les objectifs de croissance d'une entreprise ont un impact direct sur ses besoins de financement. Une croissance rapide nécessite généralement des investissements significatifs dans le fonds de roulement, les installations et équipements, ainsi que d'autres actifs, qui doivent être financés par une combinaison de bénéfices non distribués, de dettes et de capitaux propres.

Taux de croissance interne. Le taux de croissance interne est le taux de croissance maximum qu'une entreprise peut atteindre sans financement externe. Ce taux est déterminé par le ratio de réinvestissement de l'entreprise (la proportion des bénéfices qui est réinvestie dans l'entreprise) et son retour sur actifs.

Taux de croissance durable. Le taux de croissance durable est le taux de croissance maximum qu'une entreprise peut atteindre sans augmenter son levier financier. Ce taux est déterminé par le ratio de réinvestissement de l'entreprise et son retour sur capitaux propres.

5. Le financement à long terme impacte les besoins à court terme

Une orientation managériale est la perspective appropriée pour les étudiants en affaires, mais cela ne peut se faire au détriment de l'exactitude technique.

Exigences en capital. L'exigence cumulative en capital d'une entreprise représente l'investissement total en actifs nécessaire pour faire fonctionner son activité de manière efficace. Cette exigence peut être satisfaite par un financement à long terme (par exemple, dettes et capitaux propres) ou un financement à court terme (par exemple, prêts bancaires et comptes fournisseurs).

Correspondance des échéances. La plupart des gestionnaires financiers tentent de faire correspondre les échéances des actifs et des passifs, en finançant les actifs à long terme avec des sources de capital à long terme et les actifs à court terme avec des sources à court terme. Cela aide à réduire le risque de fluctuations des taux d'intérêt et de problèmes de liquidité.

Marge de liquidité. Le niveau de financement à long terme par rapport à l'exigence cumulative en capital détermine si l'entreprise est un emprunteur ou un prêteur à court terme. Les entreprises disposant d'un surplus de financement à long terme peuvent investir dans des titres à court terme pour maintenir leur liquidité et générer des revenus d'intérêts.

6. Le suivi des flux de trésorerie explique les variations de solde de trésorerie

Les systèmes d'information reposent sur des technologies et ces systèmes soutiennent les décisions à tous les niveaux de la direction.

Sources et utilisations. Un état des sources et des utilisations de la trésorerie retrace les changements dans le solde de trésorerie d'une entreprise sur une période donnée. Cet état identifie les activités qui ont généré des liquidités (sources) et celles qui ont consommé des liquidités (utilisations).

Flux de trésorerie d'exploitation. La plus grande source de liquidités pour la plupart des entreprises est le flux de trésorerie d'exploitation, qui est calculé comme le bénéfice net plus l'amortissement et d'autres charges non monétaires. Ce chiffre représente les liquidités générées par les opérations commerciales principales de l'entreprise.

Changements dans le fonds de roulement. Les variations des comptes de fonds de roulement, tels que les comptes clients, les stocks et les comptes fournisseurs, peuvent également avoir un impact significatif sur le solde de trésorerie d'une entreprise. Par exemple, une augmentation des comptes clients consomme des liquidités, tandis qu'une augmentation des comptes fournisseurs génère des liquidités.

7. La budgétisation de trésorerie gère la liquidité à court terme

Dans un monde des affaires compétitif, l'accent est mis sur la performance commerciale et stratégique ainsi que sur la satisfaction client.

Outil de prévision. Un budget de trésorerie est une prévision des entrées et sorties de trésorerie d'une entreprise sur une période spécifique, généralement un mois ou un trimestre. Ce budget aide les gestionnaires à anticiper les besoins futurs en liquidités et à planifier d'éventuels déficits ou excédents.

Prévision des encaissements. Le budget de trésorerie commence par une prévision des ventes, qui est ensuite utilisée pour projeter les encaissements sur les comptes clients. Cela implique d'estimer la proportion des ventes qui sera encaissée dans la période en cours et celle qui sera encaissée dans les périodes futures.

Prévision des décaissements. Le budget de trésorerie inclut également une prévision des sorties de trésorerie, telles que les paiements sur les comptes fournisseurs, les dépenses de main-d'œuvre et administratives, les investissements en capital et les dividendes. En comparant les entrées et sorties de trésorerie projetées, les gestionnaires peuvent déterminer le flux de trésorerie net de l'entreprise pour chaque période.

8. La gestion du crédit équilibre ventes et risques

Les données, informations et connaissances d'entreprise constituent l'un des actifs les plus importants possédés par les entreprises aujourd'hui.

Conditions de vente. La gestion du crédit implique d'établir les conditions de vente, y compris la durée de la période de paiement et la taille de tout escompte pour paiement rapide. Ces conditions peuvent avoir un impact significatif sur les ventes, la rentabilité et les flux de trésorerie d'une entreprise.

Analyse de crédit. La gestion du crédit implique également d'évaluer la solvabilité des clients et de fixer des limites de crédit appropriées. Cela nécessite de rassembler des informations sur la situation financière des clients, leur historique de paiement et d'autres facteurs pertinents.

Politique de recouvrement. Enfin, la gestion du crédit implique la mise en œuvre d'une politique de recouvrement pour s'assurer que les clients paient leurs factures à temps. Cela peut impliquer l'envoi de rappels, des appels téléphoniques ou des actions légales.

9. La gestion des stocks optimise les niveaux de stock

Ce livre vise à exposer les étudiants à une entreprise numérique et à ses besoins en information, afin de gérer l'entreprise de manière efficace et efficiente.

Acte d'équilibre. La gestion des stocks consiste à équilibrer les avantages de la détention de stocks (par exemple, éviter les ruptures de stock, profiter des remises sur quantité) avec les coûts de détention de stocks (par exemple, stockage, assurance, obsolescence). L'objectif est de minimiser le coût total des stocks tout en s'assurant que l'entreprise dispose de suffisamment de stock pour répondre à la demande des clients.

Juste-à-temps. Une approche de la gestion des stocks est le système juste-à-temps (JAT), qui consiste à commander des fournitures uniquement au moment où elles sont nécessaires. Cela minimise les niveaux de stocks et réduit les coûts de stockage, mais cela nécessite également une chaîne d'approvisionnement fiable et des processus de production efficaces.

Fabrication sur commande. Une autre approche est le système de fabrication sur commande, qui consiste à produire des biens uniquement après avoir reçu une commande client. Cela élimine la nécessité de détenir des stocks de produits finis, mais cela nécessite également un système de production flexible et un traitement efficace des commandes.

10. Une gestion efficace de la trésorerie minimise les soldes inactifs

L'objectif de ce livre est de fournir une compréhension concrète des systèmes d'information pour les étudiants en gestion.

Liquidité vs. rendement. Une gestion efficace de la trésorerie consiste à minimiser le montant de liquidités détenues par l'entreprise tout en s'assurant qu'elle dispose de suffisamment de liquidités pour faire face à ses obligations. Cela nécessite d'équilibrer les avantages de la détention de liquidités (par exemple, commodité, flexibilité) avec le coût d'opportunité de ne pas les investir dans des titres générant des intérêts.

Techniques de gestion de trésorerie. Les entreprises utilisent une variété de techniques pour gérer efficacement leur trésorerie, notamment :

- Banque de concentration : Consolidation des soldes de trésorerie dans un compte central

- Systèmes de boîte aux lettres : Accélération des encaissements en demandant aux clients d'envoyer leurs paiements à une boîte postale

- Transfert électronique de fonds : Effectuer des paiements et recevoir des fonds électroniquement

Instruments du marché monétaire. Les liquidités excédentaires peuvent être investies dans une variété d'instruments du marché monétaire, tels que les bons du Trésor, les certificats de dépôt, les papiers commerciaux et les accords de rachat. Ces instruments offrent des degrés de liquidité, de risque et de rendement variés.

Dernière mise à jour:

Avis

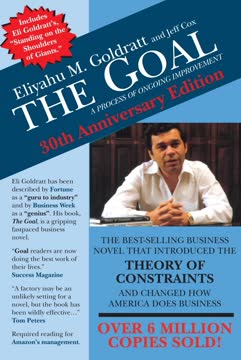

Les Principes de la Finance d'Entreprise reçoit généralement des critiques positives, avec une note moyenne de 3,93/5. Les lecteurs apprécient sa couverture exhaustive des concepts financiers, ses explications claires et ses exemples pratiques. Beaucoup le trouvent captivant malgré la complexité du sujet. Certains louent son approche qui consiste à expliquer à partir des principes fondamentaux, tandis que d'autres soulignent son utilité tant pour la finance d'entreprise que pour la finance personnelle. Les critiques portent sur sa longueur, la difficulté occasionnelle à suivre les concepts mathématiques, ainsi que quelques problèmes liés aux devoirs en ligne associés. Dans l'ensemble, il est considéré comme une ressource précieuse pour les étudiants et les professionnels de la finance.