نکات کلیدی

1. تصمیم مالی مهم: پسانداز خود را خودکار کنید

به یاد داشته باشید: کسی که طلا دارد، قوانین را تعیین میکند.

بهره مرکب کلید است. با خودکار کردن پسانداز و سرمایهگذاریهای خود، از قدرت بهره مرکب بهرهمند میشوید، که آلبرت انیشتین آن را "مهمترین اختراع در تاریخ بشر" نامیده است. این روش به پول شما اجازه میدهد تا به مرور زمان به صورت نمایی رشد کند و ممکن است کمکهای کوچک را به ثروت قابل توجهی تبدیل کند.

زود شروع کنید و پایدار باشید. هرچه زودتر شروع به پسانداز کنید، زمان بیشتری برای رشد پولتان خواهید داشت. حتی مبالغ کوچک که به طور منظم سرمایهگذاری میشوند میتوانند در طول دههها به بازدهی قابل توجهی منجر شوند. به عنوان مثال، سرمایهگذاری تنها 300 دلار در ماه با بازده سالانه 7% برای 40 سال میتواند به بیش از 1 میلیون دلار برسد.

خودکارسازی برای غلبه بر طبیعت انسانی. احساسات و تفکر کوتاهمدت ما اغلب اهداف مالی بلندمدت ما را خراب میکنند. با تنظیم انتقالهای خودکار به حسابهای پسانداز و سرمایهگذاری، وسوسه خرج کردن را از بین میبرید و پیشرفت مداوم به سوی اهداف مالی خود را تضمین میکنید.

2. افسانههای سرمایهگذاری را از بین ببرید و به یک فرد مطلع تبدیل شوید

شما وارد بازی نمیشوید مگر اینکه قوانین را بدانید!

حقیقت درباره صندوقهای سرمایهگذاری مشترک را درک کنید. بیشتر صندوقهای سرمایهگذاری مشترک فعال در طول زمان از بازار عقب میمانند، اما هزینههای بالایی دریافت میکنند که به طور قابل توجهی بازدهی را کاهش میدهد. با درک این واقعیت، سرمایهگذاران میتوانند تصمیمات آگاهانهتری درباره محل سرمایهگذاری پول خود بگیرند.

درباره هزینههای پنهان و تأثیر آنها بیاموزید. بسیاری از محصولات مالی دارای هزینههای پنهانی هستند که میتوانند به طور چشمگیری بازدهی شما را در طول زمان کاهش دهند. به عنوان مثال:

- نسبت هزینهها

- هزینههای تراکنش

- هزینههای 12b-1

- هزینههای نرمافزاری

- کشش نقدی

مشاوره امانتدارانه بگیرید. برخلاف کارگزارانی که تحت استاندارد "مناسبت" عمل میکنند، مشاوران امانتدار به طور قانونی موظفند در بهترین منافع شما عمل کنند. این تفاوت میتواند تأثیر قابل توجهی در کیفیت مشاوره مالی که دریافت میکنید و محصولاتی که به شما توصیه میشود داشته باشد.

3. اهداف مالی خود را محاسبه کنید و یک برنامه قابل دستیابی ایجاد کنید

برای اینکه چیزها تغییر کنند، شما باید تغییر کنید. برای اینکه چیزها بهتر شوند، شما باید بهتر شوید!

رویاهای مالی خود را تعریف کنید. به وضوح بیان کنید که امنیت مالی، سرزندگی، استقلال و آزادی برای شما به چه معناست. این وضوح انگیزه و جهتگیری برای سفر مالی شما فراهم میکند.

اهداف خاص و قابل اجرا ایجاد کنید. آرزوهای مالی خود را به اهداف ملموس و قابل اندازهگیری تقسیم کنید. به عنوان مثال:

- امنیت مالی: 50,000 دلار در سال درآمد غیرفعال

- استقلال مالی: 100,000 دلار در سال درآمد غیرفعال

- آزادی مالی: 200,000 دلار در سال درآمد غیرفعال

یک برنامه واقعبینانه توسعه دهید. از ابزارها و منابع برای محاسبه میزان پسانداز و سرمایهگذاری مورد نیاز برای رسیدن به اهداف خود استفاده کنید. عواملی مانند تورم، بازدهی مورد انتظار و وضعیت مالی فعلی خود را در نظر بگیرید تا یک نقشه راه قابل اجرا برای موفقیت مالی ایجاد کنید.

4. تخصیص دارایی را برای موفقیت بلندمدت تسلط یابید

تنوع تنها ناهار رایگان است.

اهمیت تخصیص دارایی را درک کنید. نحوه توزیع سرمایهگذاریهای شما در کلاسهای دارایی مختلف (سهام، اوراق قرضه، املاک و مستغلات و غیره) مهمترین عامل در تعیین موفقیت سرمایهگذاری بلندمدت شماست. تخصیص مناسب میتواند به حداکثر رساندن بازدهی و در عین حال به حداقل رساندن ریسک کمک کند.

تعادل بین ریسک و پاداش. سرمایهگذاریهای خود را بین سطلهای "امنیت" و "ریسک/رشد" بر اساس تحمل ریسک شخصی و اهداف مالی خود تقسیم کنید. این رویکرد به محافظت از ثروت شما کمک میکند و در عین حال امکان رشد را فراهم میکند.

اجرای "سطل رویا". بخش کوچکی از پرتفوی خود را به سرمایهگذاریهایی اختصاص دهید که شما را هیجانزده میکنند و با علایق شما همسو هستند. این میتواند انگیزه و لذت در سفر مالی شما فراهم کند و در عین حال یک استراتژی کلی مسئولانه را حفظ کند.

5. از پرتفوی "همه فصول" برای بازدهی مداوم استفاده کنید

مسئله پیشبینی آینده نیست؛ بلکه آمادهسازی برای همه فصول ممکن است.

چهار "فصل" اقتصادی را درک کنید. رویکرد ری دالیو چهار محیط اقتصادی بالقوه را شناسایی میکند:

- تورم بالاتر از حد انتظار

- تورم پایینتر از حد انتظار (یا کاهش قیمت)

- رشد اقتصادی بالاتر از حد انتظار

- رشد اقتصادی پایینتر از حد انتظار

تخصیص همه فصول را اجرا کنید. بر اساس بینشهای دالیو، تخصیص دارایی زیر را در نظر بگیرید:

- 30% سهام

- 55% اوراق قرضه (15% میانمدت، 40% بلندمدت)

- 7.5% طلا

- 7.5% کالاها

به طور منظم تعادل را بازگردانید. تخصیص هدف را با فروش دورهای داراییهایی که بیش از درصد مورد نظر رشد کردهاند و خرید آنهایی که کاهش یافتهاند، حفظ کنید. این رویکرد منظم به مدیریت ریسک کمک میکند و میتواند بازدهی را افزایش دهد.

6. استراتژیهایی برای تسریع مسیر خود به سوی آزادی مالی اجرا کنید

آرزو نکنید که آسانتر بود؛ آرزو کنید که بهتر بودید.

بیشتر پسانداز کنید و تفاوت را سرمایهگذاری کنید. به دنبال راههایی برای کاهش هزینهها و افزایش نرخ پسانداز خود باشید. حتی افزایشهای کوچک در پسانداز میتواند به طور قابل توجهی پیشرفت شما به سوی اهداف مالی را تسریع کند.

بیشتر درآمد کسب کنید و تفاوت را سرمایهگذاری کنید. به دنبال فرصتهایی برای افزایش درآمد خود از طریق کارهای جانبی، پیشرفت شغلی یا کارآفرینی باشید. متعهد شوید که بخشی از هر درآمد اضافی را سرمایهگذاری کنید.

هزینهها و مالیاتها را کاهش دهید. هزینههای سرمایهگذاری را با انتخاب صندوقهای شاخص کمهزینه و ETFها به حداقل برسانید. از حسابهای معاف از مالیات مانند 401(k) و IRA برای کاهش بار مالیاتی خود و نگه داشتن بیشتر پول خود در حال کار برای شما استفاده کنید.

بازدهی بهتری کسب کنید. درباره سرمایهگذاری آموزش ببینید و به دنبال فرصتهایی برای بازدهی بالاتر بدون پذیرش ریسک بیش از حد باشید. استراتژیهایی مانند سرمایهگذاری ارزشی یا سرمایهگذاری در رشد سود سهام را در نظر بگیرید.

سبک زندگی خود را تغییر دهید. تغییرات قابل توجهی در سبک زندگی خود در نظر بگیرید که میتواند مسیر مالی شما را به طور چشمگیری تغییر دهد، مانند نقل مکان به منطقهای با هزینه کمتر یا کوچک کردن خانه خود.

7. یک برنامه درآمد مادامالعمر برای امنیت مالی واقعی ایجاد کنید

هدف در سرمایهگذاری این است که حداکثر بازده خالص را برای مقدار معینی از ریسک به دست آورید.

اهمیت درآمد مادامالعمر را درک کنید. ایجاد یک جریان درآمد قابل اعتماد که در طول بازنشستگی ادامه دارد برای امنیت مالی واقعی حیاتی است. این رویکرد از خطر تمام شدن پسانداز شما محافظت میکند.

استراتژیهای تولید درآمد را بررسی کنید. گزینههایی مانند:

- سهام پرداختکننده سود

- اوراق قرضه و نردبانهای اوراق قرضه

- سالیانهها (با دقت انتخاب شده)

- صندوقهای سرمایهگذاری املاک و مستغلات (REITs)

- املاک اجارهای

منابع درآمد خود را متنوع کنید. در بازنشستگی به یک جریان درآمد واحد تکیه نکنید. با ایجاد منابع درآمد متعدد، ریسک را کاهش داده و انعطافپذیری مالی را افزایش میدهید.

آخرین بهروزرسانی::

FAQ

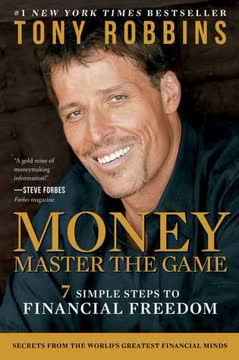

What's MONEY Master the Game about?

- Financial Freedom Focus: Tony Robbins outlines a 7-step system to help readers achieve financial freedom, emphasizing control over finances and informed investment decisions.

- Expert Insights: The book features interviews with leading financial experts, distilling their wisdom into actionable strategies for everyday investors.

- Empowerment Through Knowledge: Robbins aims to demystify the financial industry, providing tools for readers to confidently navigate their financial futures.

Why should I read MONEY Master the Game?

- Transformative Strategies: The book offers practical advice that can lead to significant financial improvements, regardless of your current financial situation.

- Access to Experts: Readers gain insights from top financial minds, including Warren Buffett and Ray Dalio, to make better investment choices.

- Long-Term Perspective: It encourages a mindset shift from short-term gains to long-term wealth building, crucial for sustainable financial success.

What are the key takeaways of MONEY Master the Game?

- Seven Simple Steps: Robbins outlines actionable steps focusing on saving, investing, and creating a lifetime income plan.

- Understanding Fees: The book emphasizes awareness of hidden fees in mutual funds and their impact on investment returns.

- Investment Mindset: Readers are encouraged to think like insiders, understanding financial rules to make informed decisions.

What are the best quotes from MONEY Master the Game and what do they mean?

- “Money is a good servant but a bad master.”: Highlights the importance of mastering finances rather than letting money control your life.

- “The secret of getting ahead is getting started.”: Emphasizes the necessity of taking action towards financial goals, no matter how daunting.

- “You can’t earn your way to freedom.”: Underscores that working harder won’t lead to financial independence; wise investing is key.

What are the 7 Simple Steps to Financial Freedom in MONEY Master the Game?

- Step 1: Take Control: Understand your financial situation and commit to making changes by assessing income, expenses, and savings.

- Step 2: Know the Rules: Familiarize yourself with financial industry myths and truths to avoid common pitfalls.

- Step 3: Create a Plan: Set realistic financial goals and develop a plan to achieve them, focusing on saving and investing.

How does MONEY Master the Game address hidden fees in investing?

- Awareness of Fees: Robbins discusses how mutual funds often have hidden fees that can significantly reduce returns.

- Impact of Fees: Illustrates how even small fees can lead to substantial losses over time, potentially costing hundreds of thousands.

- Choosing Low-Cost Options: Advocates for low-cost index funds to minimize fees and maximize returns.

What is the significance of compounding in MONEY Master the Game?

- Power of Compounding: Compounding is crucial for building wealth, allowing investments to grow exponentially over time.

- Early Investment Advantage: Highlights the importance of starting to invest early to take full advantage of compounding.

- Long-Term Strategy: Reinforces that investing is a long-term game, where patience and consistency lead to substantial rewards.

What is the All Seasons Strategy mentioned in MONEY Master the Game?

- Four Economic Environments: Developed by Ray Dalio, it performs well in inflation, deflation, rising growth, and declining growth.

- Balanced Asset Allocation: Suggests equal allocation across asset classes to mitigate risk and ensure consistent returns.

- Historical Performance: Proven resilience over decades, with low volatility and high returns, making it reliable for investors.

How does Tony Robbins define asset allocation in MONEY Master the Game?

- Investment Strategy: Asset allocation involves dividing investments among different asset categories to balance risk and reward.

- Key to Success: Robbins states it explains more than a hundred percent of returns, highlighting its critical role in financial success.

- Diversification Importance: Effective asset allocation reduces risk and enhances potential returns, protecting against market volatility.

What is the Save More Tomorrow plan in MONEY Master the Game?

- Automatic Savings Increase: Allows individuals to commit to saving a percentage of future raises automatically.

- Painless Savings Strategy: Links savings to raises, helping build a savings habit without affecting the current budget.

- Proven Success: Research shows participants save significantly more than initially thought possible, overcoming psychological barriers.

How can I automate my savings according to MONEY Master the Game?

- Set Up Automatic Transfers: Robbins suggests automatic transfers from paychecks to savings or investment accounts.

- Use Technology: Encourages using apps and online tools to manage savings and investments automatically.

- Commit to a Percentage: Decide on a fixed percentage of income to save regularly, building a Freedom Fund without feeling like a sacrifice.

What role does giving back play in achieving wealth according to MONEY Master the Game?

- Emotional Fulfillment: Giving back enhances emotional well-being and creates a sense of purpose.

- Creating a Legacy: Allows individuals to create a lasting impact and legacy, emphasizing wealth beyond money.

- Building Community: Fosters connections and strengthens communities, leading to a more fulfilling life.

نقد و بررسی

کتاب MONEY Master the Game نقدهای متفاوتی دریافت میکند. بسیاری از آن به خاطر مشاورههای مالی جامع و محتوای انگیزشیاش تمجید میکنند، در حالی که دیگران طولانی بودن، تکراری بودن و لحن تبلیغاتی آن را مورد انتقاد قرار میدهند. نقدهای مثبت به بینشهای ارزشمند از سرمایهگذاران موفق و استراتژیهای عملی برای برنامهریزی مالی اشاره میکنند. نقدهای منفی معتقدند که کتاب حاوی مطالب اضافی و خودتبلیغی بیش از حد است. برخی خوانندگان مشاورههای آن را تغییر دهندهی زندگی میدانند، در حالی که دیگران احساس میکنند اطلاعات پایهای با هیاهوی بیش از حد ارائه شده است. تمرکز آمریکایی و پیچیدگی کتاب نیز به عنوان نقاط ضعف احتمالی برای برخی خوانندگان ذکر شده است.